Как отвечать на требования о пояснениях по ндс. Электронный формат для дачи пояснений по ндс Когда нужна уточненная декларация, а когда можно ограничиться пояснениями

Подавая в налоговую инспекцию декларацию по НДС, плательщик налогов должен быть готов к тому, что у проверяющих инспекторов могут возникнуть некоторые вопросы. Поэтому, все плательщики данного налога должны знать, как дать формализованный ответ на требование налоговой по НДС.

Законодательством установлено, что налоговики имеют право по итогам камеральной проверки отчетности по НДС, потребовать пояснение к этой отчетности. Такое право инспектора используют в таких случаях:

- Не схождение в отчете контрольной информации;

- В отчете выявлены ошибки;

- Слишком большие вычеты;

- Сведения из разной отчетной документации не сходятся.

Получение требования и ответ на него

Налоговики отправляют требование в электронном виде, посредством диспетчера электронного оборота документации. Плательщик налогов должен дать ответ на требование ИФНС по НДС также в электронном формате.

Порядок его действий следующий:

- Отправление квитанции. В течение шести дней с того момента, как плательщик налогов получил требование, он должен отправить налоговой службе квитанцию, подтверждающую получение. Если квитанция не будет отправлена вовремя, в течение следующих десяти дней налоговые инспектора имеют право заблокировать банковский счет плательщика налогов.

- Проверка претензий налоговой службы. Инспектора прикладывают к своему требованию списки операций, по которым они установили не схождения между своими сведениями и сведениями плательщика налогов. Делается это для того, чтобы плательщик налогов мог увидеть свои ошибки.

- Предоставление ответа на требование по НДС. С момента получения от налоговой требования, у плательщика налогов есть пять дней на проверку отчетности, а также на отправку формализованного ответа. В некоторых случаях налоговики могут дать на это больше времени.

Как дать правильный ответ (образец)

Плательщики налогов имеют право составить пояснение к отчетности в произвольном формате. Однако образец ответа на требование по НДС все же существует. Он приведен ниже.

Документ включает в себя несколько таблиц, в которых указываются учетные сведения, реквизиты бумаг и причины несоответствий. Каждая таблица предусмотрена для каждого отдельного случая.

Перед тем, как заполнять табличную часть ответа на требование пояснений по НДС, нужно сформировать вводную записку. В ней должно быть прописано, кем и за какой период отчета дан формализованный ответ. Также, прописывается, на скольких листах представлен ответ.

Коды ошибок

Также, перед составлением ответа нужно понять, что хотят налоговики. Для этого используются специальные коды:

- 1 – этот код может значить следующее:

- Налоговая декларация не имеет записи об операции;

- Плательщик налогов не отчитался по НДС за период отчета;

- Ошибки, которые были допущены в отчетности, не позволяют распознать счет-фактуру.

- 2 – имеется несоответствие данных между восьмым и девятым разделом отчетности.

- 3 – ошибка посредника. Он значит, что в 10 и 11 разделе отчетности имеются несоответствия.

- 4 – совершена ошибка в каком-либо столбце таблицы. Номер графы с ошибкой указывается в скобках после кода.

После объяснения всех выявленных несоответствий, ответ на требование пояснений по НДС можно отправлять в ИФНС.

Пояснения в налоговую по НДС - образец представим и разберем в статье - зависят от причины выставления требования ФНС. Требования могут поступить в связи с различными видами налоговых проверок и по разным причинам.

Законодательные нормы по налоговым требованиям

Довольно часто плательщики НДС получают требование из ИФНС с запросом:

- о пояснениях (п. 3 ст. 88 НК РФ);

- документах/информации (ст. 93, 93.1 НК РФ);

- уплате налогов/сборов/штрафов (ст. 69 НК РФ).

Есть много приказов ФНС (к примеру, от 15.04.2015 № ММВ-7-2/149@, от 17.02.2011 № ММВ-7-2/168@ и другие), в которых расписан порядок выставления таких требований налоговиками.

На плательщика налога возложена обязанность (п. 5.1 ст. 23 НК РФ) создать условия с целью своевременного получения электронных налоговых требований. Следует также уведомить инспекторов о том, что требование получено, отправив в ответ на налоговый запрос квитанцию о приеме. На это дается 6 дней.

Если квитанция не будет отправлена в положенный срок, ИФНС вправе через 10 дней заблокировать банковский счет провинившейся компании.

У компании есть только 5 дней на подготовку ответа после отправления квитанции о том, что требование получено. Если опоздать или забыть о запросе, оставив его без ответа, компанию оштрафуют на 5 000 руб., штраф за повторное такое же нарушение вырастет до 20 000 руб. (ст. 129.1 НК РФ).

Коды ошибки

В требовании из инспекции о даче объяснений по НДС обязательно должны быть сформулированы причины его выставления:

- невыполнение контрольных соответствий;

- разночтение данных с данными контрагентов;

- не записанные в книгу продаж сведения (письмо ФНС от 07.04.2015 № ЕД4-15/5752).

В требованиях налоговой о представлении пояснений по НДС обязательно указываются коды выявленной налоговиками ошибки.

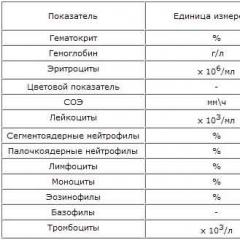

|

Код ошибки |

Значение кода |

Возможные причины |

|

Отсутствие в декларации контрагента (КА) записи о данной операции |

КА не представил отчет по налогу. КА сдал нулевую отчетность. Допущены ошибки в записях по счету-фактуре у вас или вашего КА |

|

|

Расхождение данных в разделах 8 и 9 (книгах покупок/продаж или доплистах к ним) |

Есть ошибки в вычетах по авансовым счетам-фактурам. КА не отразил авансовый счет-фактуру |

|

|

Расхождение данных в разделах 10 и 11 (журналах выставленных/полученных счетов-фактур) |

Имеют место несоответствия при отражении посреднических операций между отчетами вашим и вашего КА |

|

|

Ошибка в какой-либо графе отчетности |

Номер графы с ошибкой указан в скобках |

Требования о представлении пояснений по НДС выставляются (ст. 88 НК РФ), если во время проведения камеральной проверки вашего отчета по НДС обнаружены:

Не знаете свои права?

- ошибки в отчетности и/или разночтение данных в предъявленных документах;

- различия в данных из отчета и сведениях, которые есть у налоговиков;

- уменьшение суммы исчисленного налога в уточненной декларации;

- сумма НДС к вычету из бюджета.

Когда получено требование с запросом объяснений по НДС, следует сначала внимательно проверить данные в поданной декларации, по которой возникли вопросы. Если неточности и несоответствия отсутствуют, об этом так и надо написать. Чтобы подтвердить свою правоту, приложите сканы нужных документов. Образец такого ответа приведен .

Если обнаружена ошибка в отчете по НДС, которая не влечет за собой уменьшение размера исчисленного налога, поясните, какая ошибка допущена, укажите правильный код, приведите доказательства, что сумма налога к уплате не уменьшилась. Можете отправить уточненную декларацию. Как оформить ответ в этом случае, смотрите .

Если же обнаружена неточность и она снижает налог к уплате, лучше немедленно отправить уточненный отчет. Объяснения в этом случае давать бессмысленно (п. 1 ст. 81 НК РФ, письмо ФНС от 06.11.2015 № ЕД-4-15/19395).

ВАЖНО! Пояснения в налоговую по НДС, поданные в канцелярию в бумажном виде, не будут считаться ответом на требование (п. 3 ст. 88 НК РФ), отправлять их надо только в электронном виде.

Формализованное пояснение

Плательщику налога в случае подготовки пояснений к декларации по НДС по ошибкам, обнаруженным при ее камеральной проверке, следует отправлять ответ в электронном виде по определенному шаблону, разработанному ФНС (письмо ФНС от 16.07.2013 № АС-4-2/12705, приказ ФНС от 16.12.2016 № ММВ-7-15/682@). Такой формат ответа называется формализованным пояснением по НДС.

Это набор таблиц для внесения уточняющих сведений по проверяемому отчету по НДС отдельно по книгам покупок/продаж и дополнительным листам к ним, журналам учета счетов-фактур. Плательщику НДС следует заполнить конкретные листы по каждому моменту, вызвавшему вопросы инспектора, и в электронном формате.xml отправить в налоговую по каналам ТКС.

Шаблоны этих таблиц есть в программах сдачи отчетности по каналам ТКС, а также бухгалтерских программах, в частности в «1С:Предприятие», чтобы облегчить работу бухгалтера по проверке декларации по НДС и ее заполнению в случае необходимости.

13.09.2017 ФНС выпустила решение № СА-4-9/18214@ с сообщением, что неправильно штрафовать плательщика налога за неустановленный формат пояснений. На настоящий момент, если пояснения не связаны с камеральной налоговой проверкой декларации по НДС, их можно представлять в инспекцию в произвольной форме с приложением копий счетов-фактур и/или выписок из книг покупок/продаж. Единственное условие — отправлять пояснение только в электронном виде.

Пояснения по коду 1010292

Налогоплательщики часто отражают в декларации по НДС коды тех или иных операций. Если не проставить в декларации код операции, она не пройдет логический контроль и в результате ее не примут. Поэтому важно разобраться, какие коды по каким операциям надо указывать.

В разделе 7 декларации отражаются сведения по операциям, не подлежащим и/или освобождаемым от налогообложения. В этом разделе сведения разносятся по определенным 7-значным кодам из раздела 2 приложения 1 к Порядку заполнения отчета (приказ ФНС от 29.10.2014 № ММВ-7-3/558@). Перечень этих операций с налогом «без НДС» находится в пп. 1-3 ст. 149 НК РФ.

Операции займа, включая проценты по ним, освобождаются от обложения НДС (подп. 15 п. 3 ст. 149 НК РФ). Отражаются они в разделе 7 декларации (п. 44.2 Порядка заполнения отчетности по НДС) и имеют код 1010292.

Порядок заполнения раздела 7 отчета по операции займа таков:

- графа 1 — код 1010292;

- графа 2 — величина начисленных процентов;

- графы 3 и 4 — прочерки.

ВАЖНО! В графу 2 заносится величина не «тела» займа, а именно начисленных процентов (письмо ФНС от 29.04.2013 № ЕД-4-3/7896).

Налоговики любят камералить раздел 7, запрашивая документы и пояснения у организации-заявителя, в частности пояснения по коду 1010292 в декларации по НДС.

У этих пояснений тоже есть разработанный табличный шаблон. Предлагаем заполненный образец этой таблицы (приложение № 1 к письму ФНС от 26.01.2017 № ЕД-4-15/1281@).

Пояснения по налоговому разрыву

Налоговый разрыв — это разница между налоговой нагрузкой компании и средним показателем по стране в этой отрасли. Т. е. это разница между суммой налогов, которые должны быть уплачены в теории, и суммой фактически уплаченных налогов, другими словами, низкая налоговая нагрузка.

Несколько лет на сайте ФНС России публикуются данные об уровнях средней налоговой нагрузки по отраслям в стране. Фискалы предлагают компаниям либо подать уточненки, либо пояснить расхождения, либо изменить первый код ОКВЭД в реестре, если код не соответствует реальному основному виду деятельности.

Конечно, причинами налогового разрыва могут быть низкая рентабельность, повышенные расходы в связи с особыми обстоятельствами, неэффективность управления и т. д. Следует регулярно анализировать и оптимизировать свои расходы. Лучше привести ОКВЭД в соответствие с действительностью.

По факту под один ОКВЭД может подпадать совершенно разная деятельность со своей спецификой, особенно если у бизнесмена собственное производство, существуют определенные особенности региона, уникальность подобного рода услуг на рынке, высокая конкуренция, непредвиденные расходы. Есть стандартные аргументы: рост цен, обновление производства и т. д.

Приложите надлежащим образом оформленные документы, подтверждающие обоснование разрыва.

Пояснения из-за высокой доли вычетов

Существует норма вычета НДС, которую заявлять безопасно. Рассчитывается она как процентное отношение суммы вычета к сумме начисленного налога.

Безопасная доля вычета НДС на 01.05.2018 установлена на уровне 87,08%, т. е. если налог начислен в размере 100 тыс. руб., вычеты должны быть не более 87 тыс. руб. Эта цифра определена на федеральном уровне.

В каждом регионе установлен свой уровень безопасной доли вычетов. При проверке отчетов по НДС налоговики ориентируются на аналогичный региональный показатель.

Предлагаем образец пояснений при выставлении требования с вопросом о причинах высокой доли вычетов по НДС.

При получении пояснений по электронным каналам связи налоговая пришлет либо уведомление об их получении, либо отказ с указанием причины их непринятия. Отказ возможен только в одном случае — пояснения даны в неверном формате.

Согласно действующим нормам инспекторы не обязаны информировать заявителя о результатах рассмотрения его пояснений.

Но, так или иначе, итоговых варианта всего два:

- при сверке с налоговой начисления на лицевом счете организации будут совпадать с разъясненными/уточненными данными;

- придет еще одно требование о пояснениях или постановление о документальной проверке.

Расхождения в декларациях по НДС отнимают у бухгалтерии много времени в части подготовки пояснений, проведения сверок с контрагентами, составления уточненной отчетности. Но лучше сократить число расхождений и отвечать на все требования по камералкам, встречным и документальным проверкам.

При проблемном контрагенте отправьте налоговикам отчеты о должной осмотрительности и мониторинге поставщиков при выборе. Тем самым вы уменьшите риск выездной проверки и фискальных подозрений в схемах с однодневками.

Чтобы ваши объяснения не спровоцировали дополнительные проверки фискалов, к оформлению пояснения лучше подойти с полной серьезностью и ответственностью, не затягивая с ответом.

По итогам камеральной проверки налогоплательщик может получить от инспекции требование пояснить какую-либо информацию, указанную в декларации по НДС. С 1 января 2017 года отвечать на такое требование необходимо только в электронном виде. Например, такая возможность есть в сервисе для отправки отчетности

К настоящему моменту ФНС утвердила электронные форматы трех видов требований о представлении пояснений по НДС (письмо ФНС от 07.04.2015 № ЕД-4-15/5752). Это требования по контрольным соотношениям, по расхождениям с контрагентами и требования о не включенных в книгу продаж сведениях.

Давайте рассмотрим, что включает каждое из них и как действовать налогоплательщику, если он получил такое требование.

| Тип пояснения | Пояснения по контрольным соотношениям | Пояснения по расхождениям с контрагентами |

| Если налоговый орган рассчитает контрольные соотношения в декларации и обнаружит неточности | Если в ходе сверки счетов-фактур покупателей и продавцов не найдется контрагент или обнаружатся расхождения в данных (например, в НДС) | |

| Когда придет | В течение 1–2 дней после отправки декларации. Теоретически требование может поступить в течение всех трех месяцев проверки, но на практике налоговые органы справляются с задачей за день-два после отправки деклараций | Как правило, в течение двух недель после отправки декларации |

| В каком формате придет | pdf + xml | |

| Что содержит | - Номер контрольного соотношения (например, 1.27). - Формулировка нарушения (например, «завышение суммы НДС, подлежащей вычету»). - Ссылка на норму законодательства (НК РФ ст. 171, 172). - Контрольное соотношение (ст.190 р.3 + сумма ст. 030 и 040 р.4 + ст. 080 и 090 р.5 + ст.060 р.6 + ст. 090 р.6 + ст. 150 р.6 = ст. 190 р. 8 + [ст. 190 прил. 1 к р.8 – ст. 005 прил. 1 к р. 8] если левая часть равенства > правой). - Данные, отраженные в декларации (1781114.00 | - Список счетов-фактур, по которым найдены расхождения, требующие пояснений. - Коды ошибок. Например: 1 - запись об операции отсутствует у контрагента; 2 - несоответствие данных об операциях между книгой покупок и книгой продаж. В частности, между данными раздела 8 (сведения из книги покупок) или приложения 1 к разделу 8 (сведения из дополнительных листов книги покупок) и разделом 9 (сведения из книги продаж) или приложением 1 к разделу 9 (сведения из дополнительных листов книги продаж) декларации налогоплательщика; 3 - несоответствие данных об операциях между разделом 10 (сведения из журнала учета выставленных счетов-фактур) и разделом 11 (сведения из журнала учета полученных счетов-фактур) декларации налогоплательщика; 4 (a, b) - не исключена ошибка в графах a, b (указывается номер граф, в которых допущены ошибки) |

| - Номер контрольного соотношения, к которому дается пояснение. - Само пояснение в произвольной форме | Необходимо поднять оригиналы счетов-фактур, упомянутые в требовании. И сверить данные - от итогов сверки зависят дальнейшие действия: - Данные оказались верными. Подтвердите правильность данных, не помешает приложить скан счета-фактуры или оригинал в электронном формате (хml). Не забудьте включить в опись прилагаемые документы. - Выявлена ошибка в реквизитах счета-фактуры (дата, номер, ИНН, КПП или др.). Внесите правку в ответе на требование (кроме суммы НДС). - Ошибка в сумме налога. Придется подать уточненную декларацию, при этом уложившись в отведенный пятидневный срок после отправки квитанции |

Требование пояснений по расхождениям имеет несколько важных особенностей. Так, в него могут попасть ошибочные счета-фактуры сразу из нескольких разделов декларации по НДС. В рамках камеральной проверки одной декларации может прийти несколько требований данного вида. Наконец, требование о пояснениях в отношении того или иного счета-фактуры одновременно направляется и покупателю, и продавцу.

Пояснение по сведениям, не включенным в книгу продаж

Порядок реагирования на требования такого рода официально не утвержден, поэтому в эту таблицу мы включили экспертные рекомендации.

| Тип пояснения | Пояснение по сведениям, не включенным в книгу продаж |

| В каком случае придет требование | Когда покупатель отразит в декларации сделки с продавцом, а продавец в своей книге продаж этого не сделает |

| Когда придет | Теоретически такие требования могут поступать в течение трех месяцев проверки, но более вероятно, что требование поступит в течение двух недель со дня отправки декларации |

| В каком формате придет | |

| Что содержит | Наименование, ИНН и КПП покупателя, который отразил данные сделки, а также номера и даты счетов-фактур |

| Что указать в электронном ответе | Данные должны попасть в разные таблицы ответа на требование в зависимости от условий, приведенных ниже. - Сделка подтверждается, то есть счет-фактура в декларации есть, но с данными, отличными от данных покупателя. Тогда счет-фактура попадает в таблицу, поясняющую расхождения. В таблице достаточно указать номер, дату и ИНН контрагента, дополнительные сведения указывать не обязательно. - Сделка не подтверждается, то есть данный счет-фактуру продавец покупателю не выставлял. Счет-фактура включается в таблицу, содержащую данные по неподтвержденным сделкам. В таблице нужно отразить такие сведения: – номер счета-фактуры; – дату счета-фактуры; – ИНН покупателя. - Счет-фактура, упоминаемый в требовании, у плательщика есть, но он забыл отразить его в книге продаж. В этом случае советуем включить счет-фактуру в дополнительный лист книги продаж и отправить уточненную декларацию. На это дается пять рабочих дней после отправки квитанции о приеме требования |

Если вы получили требование…

…то в течение шести рабочих дней вы должны отправить квитанцию о приеме требования, после этого у вас есть пять рабочих дней, чтобы ответить на требование (выходные и государственные праздники не учитываются).

Санкции

За непредставление или несвоевременное представление пояснений предусмотрен штраф в размере 5 000 рублей. Обратите внимание, что ответ на требование, направленный в инспекцию в бумажном виде, считается непредставленным (ст. 88 Федерального закона от 01.05.2016 № 130-ФЗ).

Отчитывайтесь и отвечайте на требования за 1 500 рублей в год!

Сдать отчеты в ФНС и ПФР очень просто. Подготовьте отчет в своей программе, загрузите в сервис который проверит файл на соответствие законодательству, затем подпишите и отправьте. Если вы получили требование о представлении пояснений по НДС от налоговой, заполните пояснение и отправьте его в инспекцию в электронном виде. Все возможности сервиса стоят от 1 500 рублей * в год. Нулевая отчетность - еще дешевле. Сдавайте нулевые отчеты в ФНС, ПФР, ФСС и Росстат за 500 рублей в год!

Елизавета Булавина, эксперт сервиса Отчет.ру компании СКБ Контур.

* цену для своего региона уточняйте на сайте

Что изменилось с 2017 года в порядке представления в налоговую инспекцию пояснений по декларации по НДС? Как теперь сдавать пояснения в ходе камеральной проверки? Обязательно ли теперь передавать пояснения в электронном виде? Ответы на эти и другие вопросы, а также образец пояснений, вы найдете в данной статье.

Когда запросят пояснения

После получения декларации по НДС налоговая инспекция могут выявить с ней (п.3 ст. 88 Налогового кодекса РФ):

- ошибки;

- противоречия с документами;

- несоответствия сведениям, имеющимся у налоговой инспекции.

В такой ситуации налоговая инспекция вправе запросить пояснения от организации или ИП, представивших декларацию по НДС. В этих целях налоговики направляют требование о предоставлении пояснений (приложение № 1 к приказу ФНС России от 08.05.2015 № ММВ-7-2/189).

Как представить пояснения: пошаговая инструкция 2017 года

Предположим, что в 2017 году вы получили от налоговиков требование о представлении пояснений по декларации по НДС. Допустим, что налоговики обнаружили в декларации какие-либо противоречия. Как действовать? Поясним в инструкции и приведем образец пояснений.

Шаг 1. Передайте квитанцию о приеме требования

В первую направьте налоговикам электронную квитанцию о приеме требования о предоставлении пояснений (п. 14 Приложения к Приказу ФНС России от 15.04.2015 № ММВ-7-2/149).

Квитанцию передайте в течение шести рабочих дней со дня отправки требования (п. 5.1 ст. 23, п. 6 ст. 6.1 НК РФ). Если квитанцию в указанный срок не передать, то в течение 10 рабочих дней со дня истечения шестидневного срока налоговики будут вправе заблокировать банковские счета, а также переводы электронных денежных средств (п. 6 ст. 6.1, п. 5.1 ст. 23, пп. 2 п. 3, пп. 2 п. 11 ст. 76 НК РФ).

Шаг 2. Разберитесь с выявленными противоречиями

Выясните, по каким из отраженных в декларации операций инспекция обнаружила противоречия (несоответствия). Перечень таких операций должен прилагаться к полученному требованию (Приложение к Письму ФНС России от 06.11.2015 № ЕД-4-15/19395). По каждой записи данного перечня налоговой инспекцией справочно указывается один из четырех кодов возможной ошибки, расшифровка которых приведена в Приложении к Письму ФНС России от 06.11.2015 № ЕД-4-15/19395.

Шаг 3. Перепроверьте декларацию по НДС

Перепроверьте правильность заполнения налоговой декларации по НДС по выявленным несоответствиям. Так, в частности, может потребоваться сверить записи декларации со счетами-фактурами. Причем обращайте внимание на правильно заполнения реквизитов записей, по которым установлены расхождения: даты, номера, суммовые показатели, правильность расчета суммы НДС в зависимости от налоговой ставки и стоимости покупок (продаж).

Шаг 4. Представьте пояснения или уточненную декларацию

После того, как вы перепроверили декларацию по НДС у вас есть два варианта дальнейших действий, а именно:

- представить в ИФНС уточненную налоговую декларацию с правильными сведениями (если выявлены ошибки и они привели к занижению суммы НДС к уплате);

- представить в ИФНС пояснения (если выявленные ошибки или противоречия не повлияли на сумму НДС или если ошибок, на ваш взгляд, вообще не было).

Пояснения либо уточненную налоговую декларацию по НДС нужно представить налоговикам в течение пяти рабочих дней с даты получения требования.

С 2017 года пояснения только в электронном виде

С 2017 года пояснения по декларации по НДС можно представлять исключительно в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. При представлении пояснений на бумажном носителе такие пояснения с 2017 года не считаются представленными. То есть, сдавать пояснения «на бумаге» совершенно теряет всякий смысл. Это предусмотрено новым абзацем 4 пункта 3 статьи 88 НК РФ.

Заметим, что до 2017 года ФНС России полагала, что пояснения по декларации по НДС можно представлять в свободной форме на бумажном носителе либо в формализованном виде по телекоммуникационным каналам связи через оператора электронного документооборота (Приложение к Письму ФНС России от 06.11.2015 № ЕД-4-15/19395). С 2017 года «бумажный» вариант полностью отпадает.

Формат пояснений, который будет предназначен для передачи пояснений в 2017 году утвержден приказом ФНС от 16 декабря 2016 г. № ММВ-7-15/682. (абзац 4 пункта 3 статьи 88 НК РФ). Минюст зарегистрировал приказ 13 января. Он вступил в силу через 10 дней – 24 января 2017 года. В связи с этим, при формировании пояснений по такому формату могут быть некоторые особенности. Однако, в целом, образец пояснений по декларации НДС, которые может потребоваться передавать в ИФНС в 2017 году, может выглядеть так:

Новый штраф с 2017 года

Если в рамках камеральной проверки декларации по НДС налоговики запросили пояснения (п.3 ст. 88 НК РФ), то их нужно представить в течение пяти дней. Однако прежде налоговое законодательство не содержало никакой ответственности за неисполнение требования о представлении пояснений. И некоторые налогоплательщики попросту игнорировали запросы налоговых инспекций.

С 1 января 2017 года ситуация изменится. За непредставление (несвоевременное представление) пояснений введен штраф в размере 5000 рублей, а за повторное нарушение в течение календарного года – 20 000 рублей. Это предусмотрено новой редакцией статьи 129.1 НК РФ, которая введена пунктом 13 статьи 1 Федерального закона от 01.05.2016 № 130-ФЗ.

С 1 января 2017 года ответ на требование о пояснениях по НДС придется представлять только в электронном виде по телекоммуникационным каналам связи (ТКС). Ответ на требование, направленный в инспекцию в бумажном виде, считается не представленным. Это прямо предусмотрено статьей 88 Федерального закона от 01.05.2016 № 130-ФЗ. За непредставление (или несвоевременное представление) пояснений предусмотрен штраф в размере 5000 рублей.

В рамках камеральной налоговой проверки НДС-деклараций инспекция может направить плательщикам требование пояснить какую-либо информацию, отраженную в декларации.

С 1 января 2016 года налогоплательщиков, которые представляют декларации в электронном виде, обязали обеспечить прием требований налоговиков (п.5.1 ст.23 НК РФ). Если этого не сделать, не исключена приостановка операций по счетам в банке (п.3, п.1.1 ст.76 НК РФ). С 1 января 2017 года ответы на требования должны направляться в электронном виде.

Какие требования сейчас актуальны

Cуществует три вида требований о представлении пояснений по НДС, формат которых формализован ФНС (то есть разработан и нормативно закреплен электронный формат документа):- по контрольным соотношениям;

- по расхождениям с контрагентами;

- о не включенных в книгу продаж сведениях ().

После получения требования у плательщика есть шесть рабочих дней на отправку квитанции о приеме требования, затем еще пять рабочих дней для ответа на требование (не учитываются выходные и государственные праздники).

Рассмотрим детальнее, что следует предпринять, если получено требование.

Пояснения по контрольным соотношениям

Если налоговый орган рассчитает контрольные соотношения в декларации и обнаружит неточности.Как быстро придет. В течение 1-2 дней после отправки. Теоретически, требование может поступить в течение всех трех месяцев проверки, но на практике налоговые органы справляются с задачей за день-два после отправки деклараций.

В каком формате придет. В виде pdf-файла.

Какую информацию содержит. В требование о пояснениях по контрольным отношениям войдут такие сведения:

- Номер контрольного соотношения (например, 1.27).

- Формулировка нарушения (например «завышение суммы НДС, подлежащей вычету»).

- Ссылка на норму законодательства (НК РФ ст. 171, 172).

- Контрольное соотношение (ст.190 р.3 + сумма стр. 030 и 040 р.4 + ст.080 и 090 р.5 + ст.060 р.6 + ст. 090 р.6 + ст. 150 р.6 = ст.190 р. 8 + [ст.190 прил.1 к р.8 — ст.005 прил.1 к р.8] если левая часть равенства > правой).

- Данные, отраженные в декларации (1781114.00<=3562595.75).

Пояснения по расхождениям с контрагентами

В каком случае придет требование. Данные по счетам-фактурам покупателей и продавцов автоматически сверяются в информационной системе налоговой инспекции. Для этого в нее заложены специальные алгоритмы. Если в ходе сверки контрагент не найдется или обнаружатся расхождения в данных (например, в НДС), то ФНС направит компании требование представить пояснения по расхождениям.Как быстро придет. Как правило, в течение 2 недель после отправки декларации.

В каком формате придет. В формате pdf + xml .

Какую информацию содержит. В требование о предоставлении пояснений по расхождениям включаются список счетов-фактур, по которым найдены расхождения, требующие пояснений, а также коды ошибок. Коды найденных ошибок могут быть такими:

- 1 — запись об операции отсутствует у контрагента;

- 2 — несоответствие данных об операциях между книгой покупок и книгой продаж. В частности, между данными раздела 8 (сведения из книги покупок) или приложения 1 к разделу 8 (сведения из дополнительных листов книги покупок) и разделом 9 (сведения из книги продаж) или приложением 1 к разделу 9 (сведения из дополнительных листов книги продаж) декларации налогоплательщика;

- 3 — несоответствие данных об операциях между разделом 10 (сведения из журнала учета выставленных счетов-фактур) и разделом 11 (сведения из журнала учета полученных счетов- фактур) декларации налогоплательщика;

- 4 (a, b) — не исключена ошибка в графах a, b (указывается номер граф, в которых допущены ошибки)

Что указать в электронном ответе. Чтобы не возникло проблем в дальнейшем, разумно дать пояснение по каждому счету-фактуре, указанному в требовании. А чтобы разобраться, какое именно пояснение дать, необходимо поднять оригиналы счетов-фактур, упомянутые в требовании. И сверить данные — от итогов сверки зависят дальнейшие действия:

- данные оказались верными. Подтвердите правильность данных, не помешает приложить скан счета-фактуры или оригинал в электронном формате (хml). Не забудьте включить в опись прилагаемые документы;

- выявлена ошибка в реквизитах счета-фактуры (дата, номер, ИНН, КПП или других). Внесите правку в ответе на требование (кроме суммы НДС);

- ошибка в сумме налога. Придется подать уточненную декларацию, при этом уложившись в отведенный пятидневный срок после отправки квитанции.

Пояснение по сведениям, не включенным в книгу продаж

Официально утвержденного порядка реагирования на требования такого рода не существует. Здесь мы приводим экспертные рекомендации.В каком случае придет требование. Требование пояснить сведения, не включенные в книгу продаж, направят налогоплательщику в том случае, когда покупатель отразит в декларации сделки с продавцом, а продавец своей книге продаж этого не сделает.

Как быстро придет. Теоретически такие требования могут поступать в течение все тех же трех месяцев проверки, но более вероятно, что требование поступит в двухнедельный срок со дня отправки декларации.

В каком формате придет. В формате pdf-файла.

Какую информацию содержит. В такое требование включают наименование, ИНН и КПП покупателя, который отразил данные сделки, а также номера и даты счетов-фактур.

Что указать в электронном ответе. Данные должны попасть в разные таблицы ответа не требование в зависимости от условий, приведенных ниже.

- Сделка подтверждается, то есть счет-фактура в декларации есть, но с данными, отличными от данных покупателя. Тогда счет-фактура попадает в таблицу, поясняющую расхождения. В таблице достаточно указать номер, дату и ИНН контрагента, дополнительные сведения указывать не обязательно.

- Сделка не подтверждается, то есть данный счет-фактуру продавец покупателю не выставлял. Счет-фактура включается в таблицу, содержащую данные по неподтвержденным сделкам. В таблице нужно отразить такие сведения:

- номер счета-фактуры

- дату счета-фактуры

- ИНН покупателя.

- Счет-фактура, упоминаемая в требовании, у плательщика есть, но он забыл отразить его в книге продаж. В этом случае советуем включить счет-фактуру в дополнительный лист книги продаж и отправить уточненную декларацию. На это дается пять рабочих дней после отправки квитанции о приеме требования.

Требование о пояснениях по другим основаниям

В каком случае придет требование. Основания могут быть любыми. Пояснять данные декларации в таком случае нужно в произвольной форме, но в электронном виде.В каком формате придет. В виде pdf-файла.

Что указать в электронном ответе. Итак, с 1 января 2017 года электронный формат пояснений становится обязательным. Однако соответствующий документ пока что окончательно не утвержден (см ниже). Вероятность утверждения документа очень высока. Таким образом, в ответе может быть по сути любое пояснение, одно или несколько сразу. Иначе говоря, это могут быть пояснения по расхождениям, по контрольным соотношениям, по сделкам, не вошедшим в книгу продаж, а также все прочие пояснения в произвольной форме.

Если же ничего не изменится, то формат ответа в электронной форме подразумевает на сегодня только пояснение по расхождениям.

Готовимся к новому формату пояснений

На общественное обсуждение вынесен проект приказа ФНС о новом формате представления пояснений к декларации по НДС в электронной форме (http://regulation.gov.ru/projects#npa=53377). Документ успешно прошел стадию так называемой оценки регулирующего воздействия. Новый формат предусматривает:- Возможность включения в ответ пояснений по контрольным соотношениям.

- Возможность включения в ответ пояснений по сделкам, не включенным в книгу продаж.

- Возможность включения в ответ любых других пояснений в произвольной форме.